L’assurance auto couvre les frais de réparation selon certaines conditions. La responsabilité de l’assuré et les garanties souscrites déterminent la prise en charge. Comprendre ces mécanismes permet de mieux anticiper les coûts et les démarches en cas de sinistre.

Responsabilité et garanties souscrites

La prise en charge des réparations par l’assurance auto dépend de deux facteurs principaux : la responsabilité de l’assuré dans le sinistre et les garanties souscrites dans son contrat. Ces éléments déterminent si les frais de réparation seront remboursés et dans quelle mesure.

Influence de la responsabilité sur la prise en charge des réparations

La responsabilité de l’assuré dans un accident joue un rôle crucial dans la prise en charge des réparations :

- Si l’assuré n’est pas responsable de l’accident, c’est l’assurance du conducteur responsable qui prendra en charge la totalité des réparations. Dans ce cas, l’assuré non responsable n’aura rien à débourser, que ce soit pour les dommages matériels ou corporels.

- En revanche, si l’assuré est reconnu responsable de l’accident, la prise en charge des réparations dépendra des garanties souscrites dans son contrat d’assurance auto.

Impact des garanties souscrites sur le remboursement des réparations

Les garanties incluses dans le contrat d’assurance auto déterminent l’étendue de la couverture en cas de sinistre :

Assurance au tiers

Avec une assurance au tiers simple, l’assuré responsable d’un accident ne bénéficiera d’aucune prise en charge pour les réparations de son propre véhicule. Seuls les dommages causés aux tiers seront couverts.

Garantie dommages tous accidents

Si l’assuré a souscrit la garantie dommages tous accidents (généralement incluse dans les formules tous risques), les réparations de son véhicule seront prises en charge même s’il est responsable de l’accident. Cette garantie couvre une large gamme de dommages, comme :

- Les dégâts causés par une collision avec un autre véhicule

- Les dommages résultant d’un choc avec un obstacle fixe (poteau, mur, etc.)

- Les dégâts dus à un tonneau ou une sortie de route

Garanties spécifiques

D’autres garanties peuvent intervenir pour des cas particuliers :

- La garantie bris de glace couvre les réparations ou le remplacement du pare-brise, des vitres latérales et de la lunette arrière.

- La garantie vol et incendie prend en charge les réparations suite à une tentative de vol ou un incendie.

- La garantie catastrophes naturelles couvre les dégâts causés par des événements climatiques exceptionnels.

Exemples concrets de prise en charge

Pour illustrer ces principes, voici quelques exemples concrets :

Cas d’une rayure sur la carrosserie

Si l’assuré constate une rayure sur sa carrosserie sur un parking :

- Avec une assurance au tiers : aucune prise en charge

- Avec une garantie dommages tous accidents : prise en charge des réparations, sous réserve de la franchise éventuelle

- Avec une garantie vandalisme : prise en charge si la rayure résulte d’un acte de vandalisme prouvé

Cas d’une panne mécanique

En cas de panne du moteur ou de la boîte de vitesses :

- Assurance classique : pas de prise en charge, sauf si la panne est directement liée à un accident couvert

- Garantie panne mécanique (option spécifique) : prise en charge possible des réparations, selon les conditions du contrat

Il est donc capital pour les assurés de bien comprendre les garanties incluses dans leur contrat d’assurance auto et d’évaluer leurs besoins en matière de couverture. Une analyse approfondie des différentes options permettra de choisir la formule la plus adaptée à leur situation et à leur véhicule.

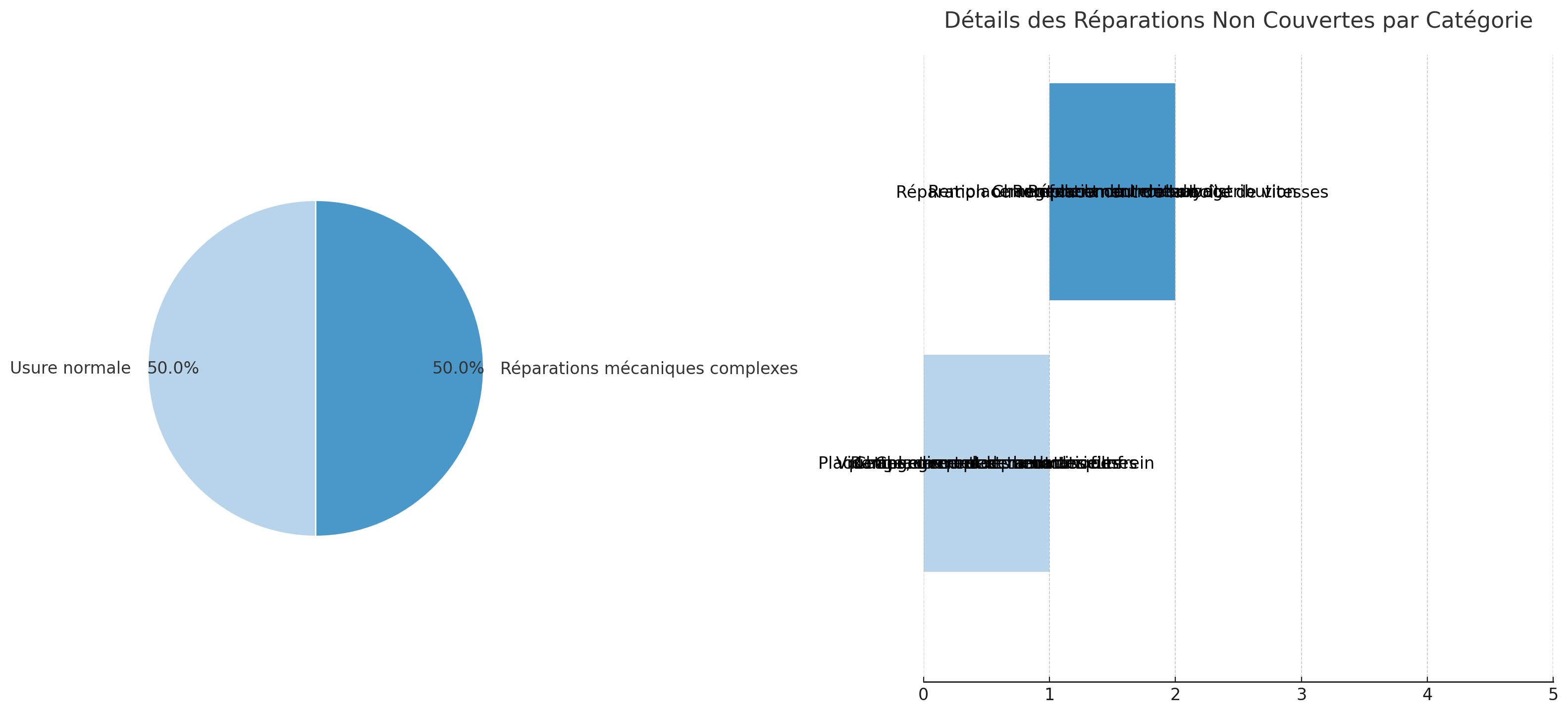

Types de réparations non couvertes par l’assurance auto

L’assurance auto ne couvre pas toutes les réparations nécessaires à l’entretien et au bon fonctionnement d’un véhicule. De nombreuses interventions mécaniques restent à la charge du propriétaire, même avec une formule tous risques. Il est donc essentiel de bien connaître les limites de sa couverture pour éviter les mauvaises surprises.

Réparations d’usure normale non prises en charge

La plupart des réparations liées à l’usure normale du véhicule ne sont pas couvertes par l’assurance auto. Cela concerne notamment :

- Le remplacement des plaquettes, disques et tambours de frein

- Le changement de la batterie

- La vidange et le remplacement des filtres (huile, air, carburant)

- Le remplacement des amortisseurs

- Le changement des pneumatiques

Ces interventions font partie de l’entretien courant du véhicule et restent à la charge du propriétaire. Leur fréquence dépend du kilométrage et des conditions d’utilisation du véhicule.

Réparations mécaniques complexes exclues

Certaines réparations mécaniques importantes ne sont généralement pas prises en charge par l’assurance auto :

- Le remplacement de la courroie de distribution

- La réfection du moteur (segments, soupapes, etc.)

- Le changement de l’embrayage

- La réparation ou le remplacement de la boîte de vitesses

- Le remplacement du turbo

Ces interventions peuvent représenter des coûts élevés, parfois plusieurs milliers d’euros. Il est recommandé de provisionner pour ces dépenses importantes.

Cas particulier de la courroie de distribution

Le remplacement de la courroie de distribution est une opération onéreuse mais indispensable, généralement préconisée entre 60 000 et 120 000 km selon les modèles. Son coût moyen se situe entre 400 et 800 euros. Bien que crucial pour éviter une casse moteur, ce remplacement n’est pas pris en charge par l’assurance car considéré comme de l’entretien préventif.

Réparations liées au contrôle technique

Les réparations nécessaires pour passer le contrôle technique ne sont pas couvertes par l’assurance auto, sauf si elles sont directement liées à un sinistre garanti. Cela concerne par exemple :

- Le remplacement des ampoules défectueuses

- La réparation du système d’échappement

- Le changement des balais d’essuie-glaces

- La réparation des éléments de carrosserie rouillés

- Le remplacement des pneus usés

Ces réparations sont à la charge du propriétaire, même si elles conditionnent l’obtention du contrôle technique et donc la possibilité de circuler légalement. Le coût moyen des réparations pour passer le contrôle technique était de 239 euros en 2023 selon l’Automobile Club Association.

Exclusions spécifiques selon les contrats

Certaines réparations peuvent être exclues selon les clauses particulières de chaque contrat d’assurance. Il est important de bien lire les conditions générales pour connaître précisément l’étendue des garanties. Par exemple, certains contrats excluent :

- Les réparations suite à un défaut d’entretien manifeste

- Les dommages causés par le transport de matières dangereuses

- Les réparations consécutives à une modification non homologuée du véhicule

En cas de doute sur la prise en charge d’une réparation, il est conseillé de contacter directement son assureur avant d’engager les frais. Cela permet d’éviter les mauvaises surprises et de bien comprendre les limites de sa couverture.

Prise en charge en cas de sinistre : modalités et chiffres clés

La prise en charge des frais de réparation par l’assurance auto en cas de sinistre obéit à des règles précises. Les modalités varient selon le type d’incident et les garanties souscrites. Il est crucial de bien comprendre ces mécanismes pour optimiser son indemnisation.

Délais de déclaration à respecter

Pour bénéficier d’une prise en charge, l’assuré doit déclarer le sinistre à son assureur dans des délais stricts :

- 2 jours ouvrés en cas de vol du véhicule

- 5 jours ouvrés pour un accident, un incendie ou un bris de glace

- 10 jours après publication de l’arrêté pour une catastrophe naturelle

Le non-respect de ces délais peut entraîner un refus de prise en charge. Il est donc recommandé de contacter son assureur dès que possible après l’incident.

Coûts moyens des réparations automobiles

Les frais de réparation automobile connaissent une inflation constante ces dernières années. D’après les chiffres du Syndicat des équipements de la route (SER), le coût moyen d’une réparation s’élevait à 657 € en 2023, soit une augmentation de 100 € sur 5 ans. Cette hausse s’explique notamment par la complexité croissante des véhicules modernes et le prix des pièces détachées.

Évolution du coût moyen des réparations auto

| Année | Coût moyen | Augmentation sur 5 ans |

| 2018 | 557 € | – |

| 2023 | 657 € | 100 € |

Procédure d’indemnisation

La prise en charge des réparations suit généralement les étapes suivantes :

- Déclaration du sinistre à l’assureur dans les délais impartis

- Évaluation des dégâts par un expert mandaté par l’assurance

- Établissement d’un rapport d’expertise détaillant les réparations nécessaires

- Proposition d’indemnisation par l’assureur sur la base du rapport

- Acceptation ou contestation du montant par l’assuré

- Versement de l’indemnité ou prise en charge directe des réparations

Importance de l’expertise pour les dégâts importants

Pour les sinistres entraînant des dommages conséquents, le passage d’un expert est indispensable. Son évaluation permet de :

- Chiffrer précisément le montant des réparations

- Déterminer si le véhicule est économiquement réparable

- Identifier d’éventuels vices cachés ou dommages antérieurs

- Garantir la sécurité du véhicule après réparation

L’expert peut également préconiser l’utilisation de pièces de réemploi pour réduire les coûts, une pratique de plus en plus courante. En 2023, 12% des réparations automobiles utilisaient des pièces d’occasion, contre seulement 5% en 2018.

Franchise et reste à charge

Même en cas de prise en charge par l’assurance, l’assuré doit généralement s’acquitter d’une franchise. Son montant, défini dans le contrat, varie selon les garanties. En 2023, la franchise moyenne en assurance auto tous risques s’élevait à 300 €. Pour les contrats au tiers, elle atteignait 150 € en moyenne.

Il convient de noter que certains contrats proposent une franchise dégressive en fonction de l’ancienneté du permis ou de l’absence de sinistre. Cette option permet de réduire progressivement le reste à charge de l’assuré.

Indemnisation et réseau de garages partenaires

Après un sinistre automobile, l’assuré dispose de plusieurs options pour la réparation de son véhicule. La prise en charge des frais dépend du contrat souscrit et des circonstances de l’incident. Il est essentiel de bien comprendre les modalités proposées par son assureur pour optimiser le remboursement des réparations.

Indemnisation ou prise en charge directe : le choix de l’assuré

Suite à un accident ou un sinistre couvert par le contrat d’assurance, deux possibilités s’offrent généralement à l’assuré :

- L’indemnisation : l’assureur verse une somme correspondant au montant estimé des réparations, que l’assuré utilisera ensuite pour faire réparer son véhicule

- La prise en charge directe : l’assureur règle directement les frais de réparation au garage, l’assuré n’ayant que la franchise éventuelle à payer

Le choix entre ces deux options dépend souvent du montant des dégâts et des préférences de l’assuré. Pour des réparations mineures, l’indemnisation peut être plus simple. En revanche, pour des dommages importants, la prise en charge directe évite d’avancer des sommes conséquentes.

Libre choix du garage de réparation

Bien que de nombreux assureurs disposent d’un réseau de garages partenaires, la loi Hamon de 2015 garantit à l’assuré le libre choix de son réparateur. Cette disposition vise à favoriser la concurrence et à protéger les droits des consommateurs. Concrètement, l’assuré peut :

- Opter pour un garage du réseau de l’assureur, bénéficiant souvent de tarifs négociés

- Choisir n’importe quel autre garage, y compris son garagiste habituel

- Faire réaliser plusieurs devis pour comparer les prestations et les prix

L’assureur ne peut pas imposer un garage particulier ni refuser la prise en charge si l’assuré choisit un réparateur hors réseau. De plus, la loi Hamon interdit aux compagnies d’assurance d’obliger les assurés à avancer les frais de réparation, même s’ils optent pour un garage non partenaire.

Avantages et inconvénients des réseaux de garages partenaires

Les réseaux de garages agréés par les assureurs présentent certains avantages :

- Tarifs négociés, potentiellement plus avantageux

- Procédures administratives simplifiées

- Garantie des réparations par l’assureur

Cependant, le libre choix du garage permet de :

- Conserver une relation de confiance avec son garagiste habituel

- Bénéficier éventuellement de prestations plus personnalisées

- Comparer les devis et négocier les tarifs

Optimisation du remboursement des réparations

Pour maximiser la prise en charge des frais de réparation, plusieurs stratégies peuvent être mises en œuvre :

- Comparer régulièrement les offres d’assurance auto via des comparateurs en ligne pour bénéficier des meilleures garanties au meilleur prix

- Ajuster les franchises et les plafonds de garantie en fonction de la valeur du véhicule et de ses risques spécifiques

- Demander plusieurs devis de réparation, y compris auprès de garages indépendants, pour négocier les tarifs

- Conserver les factures d’entretien et de réparation du véhicule pour justifier de sa valeur en cas de sinistre important

L’utilisation de comparateurs d’assurance en ligne permet non seulement de trouver des contrats plus avantageux, mais aussi d’identifier les garanties les mieux adaptées à son profil de conducteur et à son véhicule. Une comparaison annuelle des offres peut générer des économies substantielles sur les primes tout en améliorant la couverture en cas de sinistre.

Importance de la déclaration précise du sinistre

Pour optimiser la prise en charge des réparations, il est crucial de déclarer le sinistre de manière précise et détaillée. Cela implique de :

- Photographier les dégâts sous plusieurs angles

- Rédiger un constat amiable complet et précis en cas d’accident

- Conserver tous les documents relatifs à l’incident (rapport de police, témoignages, etc.)

- Communiquer rapidement avec son assureur pour connaître la marche à suivre

Une déclaration détaillée facilite l’évaluation des dommages par l’expert et peut accélérer le processus d’indemnisation ou de prise en charge des réparations.

L’essentiel à retenir sur les frais de réparation en assurance auto

La prise en charge des frais de réparation dépend de nombreux facteurs. Les assureurs pourraient à l’avenir adapter leurs offres face à l’augmentation des coûts de réparation. Les nouvelles technologies embarquées et l’électrification des véhicules pourraient aussi impacter les modalités de couverture et les tarifs des assurances auto.

Questions en rapport avec le sujet

Les réparations auto sont-elles prises en charge par l’assureur ?

Les réparations auto sont directement prises en charge par l’assureur. Vous réglez la franchise auto, c’est-à-dire la partie restant à la charge de l’assuré ; Vous recevez une indemnisation de la part de l’assureur pour réaliser les réparations.

Est-ce que l’assurance prend en charge les pannes ?

Que couvre la garantie panne mécanique ? La garantie panne mécanique prend en charge les pannes mécaniques, électroniques et électriques liées à votre véhicule. Il s’agit donc aussi bien des dommages sur votre moteur que ceux de la boîte de vitesses ou encore du système de climatisation.

Qui paye les réparations en cas d’accident ?

C’est l’assureur du responsable de l’accident qui doit réparer les dégâts subis par votre voiture. Si votre contrat le prévoit, votre assureur pourra prendre en charge la réparation de votre voiture avant de se retourner contre l’assureur du responsable de l’accident pour lui réclamer un remboursement.

Quelles sont les 2 limites d’indemnisation lors de réparation d’un véhicule impliqué dans un accident ?

Principales dispositions de la loi : Les conducteurs sont indemnisés intégralement sauf s’ils ont commis une faute ayant contribué à l’accident. Les non-conducteurs sont indemnisés intégralement sauf en cas de faute inexcusable et cause exclusive de l’accident.