Le calcul des primes d'assurance est un processus complexe qui détermine le coût de la protection financière. Cet article examine les composantes d'une prime, les facteurs influençant son calcul, les méthodes utilisées par les assureurs et les stratégies pour réduire les coûts.

Définitions et composantes d'une prime d’assurance

La prime d'assurance représente le coût que l'assuré doit payer à sa compagnie d'assurance pour bénéficier d'une couverture contre certains risques. Son calcul fait intervenir plusieurs composantes qui reflètent à la fois les aspects techniques liés à l'évaluation du risque et les aspects commerciaux propres à chaque assureur. Comprendre ces différents éléments permet de mieux appréhender la tarification des contrats d'assurance.

Définition et rôle de la prime d'assurance

La prime d'assurance correspond au montant que l'assuré verse périodiquement à l'assureur en contrepartie de la garantie accordée. Elle constitue la contrepartie financière du transfert de risque opéré entre l'assuré et l'assureur. Son calcul vise à déterminer un juste équilibre entre le coût du risque pour l'assureur et le prix acceptable pour l'assuré. La prime doit permettre à l'assureur de constituer les provisions techniques nécessaires pour faire face à ses engagements, tout en dégageant une marge bénéficiaire.

Les composantes techniques de la prime

La prime pure

La prime pure, également appelée prime de risque, constitue le socle technique du calcul de la prime. Elle correspond à l'estimation statistique du coût moyen des sinistres que l'assureur devra prendre en charge. Son calcul s'appuie sur des méthodes actuarielles complexes qui prennent en compte la fréquence et le coût moyen des sinistres pour un profil de risque donné. Par exemple, pour une assurance automobile, la prime pure tiendra compte des statistiques d'accidents en fonction de l'âge du conducteur, du type de véhicule, de la zone géographique, etc.

Le chargement de sécurité

Le chargement de sécurité vient s'ajouter à la prime pure pour tenir compte de la volatilité des résultats techniques. Il permet à l'assureur de se prémunir contre les fluctuations défavorables de la sinistralité d'une année sur l'autre. Son niveau dépend de la nature du risque assuré et de la taille du portefeuille de l'assureur. Pour les risques présentant une forte volatilité (catastrophes naturelles par exemple), le chargement de sécurité peut représenter une part importante de la prime.

Les composantes commerciales de la prime

Les frais de gestion

Les frais de gestion englobent l'ensemble des coûts supportés par l'assureur pour gérer les contrats et les sinistres. Ils comprennent notamment :

- Les frais d'acquisition (commissions versées aux intermédiaires, frais de publicité)

- Les frais d'administration des contrats

- Les frais de gestion des sinistres

- Les frais généraux de la compagnie

Ces frais sont généralement exprimés en pourcentage de la prime et peuvent varier significativement selon le mode de distribution (agents, courtiers, vente directe) et l'efficacité opérationnelle de l'assureur.

La marge bénéficiaire

La marge bénéficiaire correspond au profit que l'assureur souhaite dégager sur chaque contrat. Son niveau dépend de la stratégie commerciale de l'entreprise et des conditions de concurrence sur le marché. Certains assureurs peuvent choisir de réduire leur marge sur certains segments pour gagner des parts de marché.

Les taxes applicables

En France, les contrats d'assurance sont soumis à différentes taxes qui s'ajoutent à la prime technique et commerciale :

- La taxe sur les conventions d'assurance (TCA), dont le taux varie selon la nature du risque assuré (9% pour l'assurance automobile, 18% pour l'assurance habitation)

- La contribution au Fonds de garantie des assurances obligatoires (FGAO)

- La contribution au Fonds de prévention des risques naturels majeurs pour certains contrats

Ces taxes peuvent représenter une part non négligeable de la prime totale payée par l'assuré. Par exemple, pour une assurance automobile, les taxes peuvent atteindre jusqu'à 30% du montant de la prime.

Le calcul final de la prime d'assurance résulte donc de l'agrégation de ces différentes composantes, chacune jouant un rôle spécifique dans la tarification du contrat. La pondération entre ces éléments peut varier selon les assureurs et les types de risques couverts, ce qui explique les écarts de tarifs observés sur le marché pour des garanties similaires.

Facteurs influençant le calcul des primes

Le calcul des primes d'assurance repose sur une analyse minutieuse de multiples facteurs qui permettent d'évaluer le risque associé à chaque assuré. Cette évaluation précise est cruciale pour les compagnies d'assurance afin de proposer des tarifs équitables tout en assurant leur viabilité financière. Examinons en détail les principaux éléments pris en compte dans ce processus complexe.

Type de couverture et garanties incluses

Le type de contrat souscrit et l'étendue des garanties choisies influencent directement le montant de la prime. Par exemple, une assurance tous risques pour un véhicule sera naturellement plus onéreuse qu'une simple responsabilité civile. De même, l'ajout de garanties optionnelles comme la protection juridique ou l'assistance augmentera le coût final. Les assureurs évaluent précisément le coût moyen des sinistres pour chaque type de couverture afin d'ajuster leurs tarifs en conséquence.

Niveau de risque perçu

L'évaluation du risque est au cœur du calcul des primes. Les assureurs s'appuient sur des données statistiques et actuarielles pour estimer la probabilité de survenance d'un sinistre et son coût potentiel. Cette analyse prend en compte de nombreux paramètres :

- Pour l'assurance auto : puissance du véhicule, usage (privé/professionnel), kilométrage annuel, antécédents de sinistres

- Pour l'assurance habitation : type de logement, surface, matériaux de construction, système de sécurité

- Pour l'assurance santé : antécédents médicaux, habitudes de vie (tabac, alcool, sport)

Plus le risque est élevé, plus la prime sera importante pour compenser les éventuelles indemnisations futures.

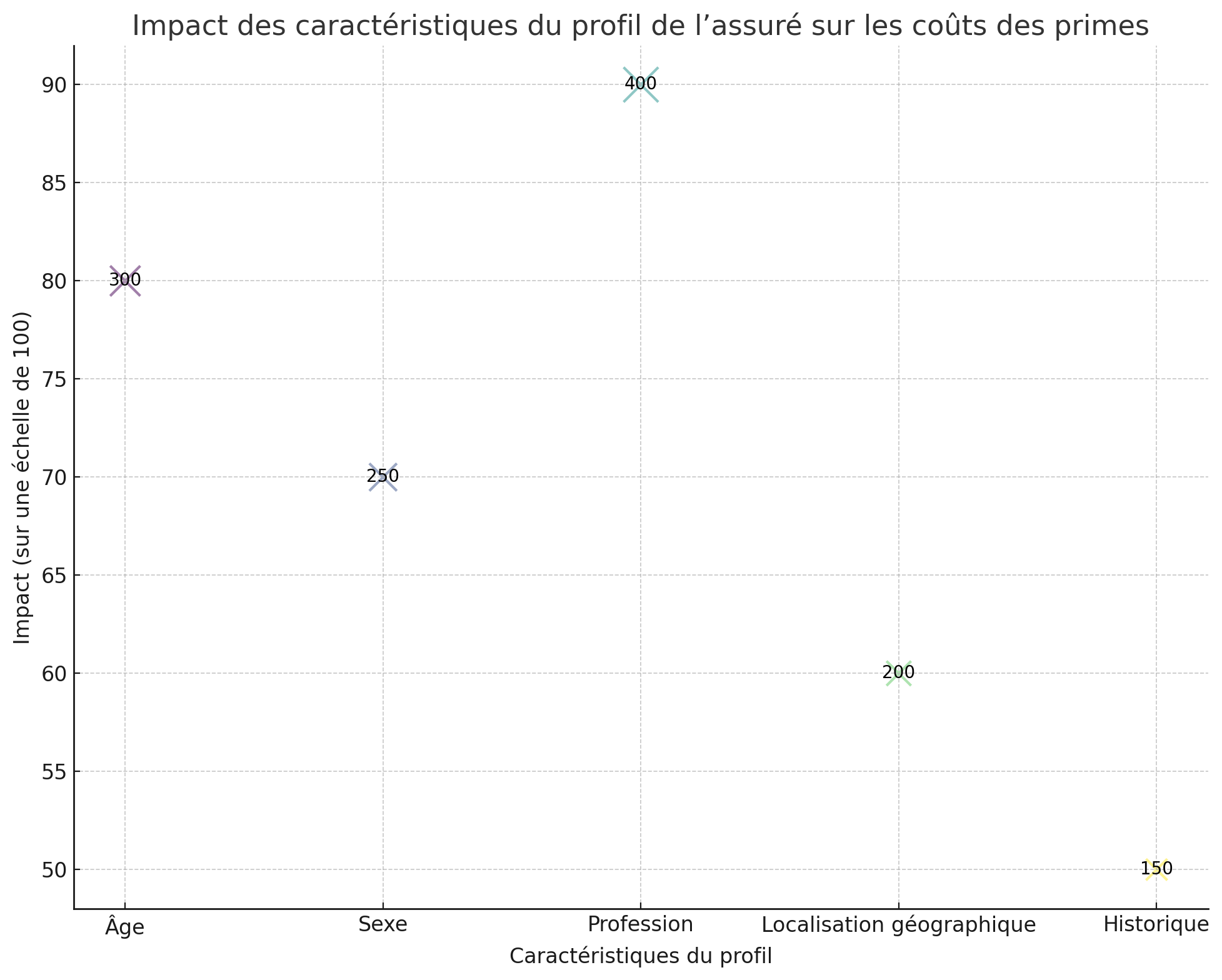

Profil de l'assuré

Les caractéristiques personnelles de l'assuré sont également prises en compte dans le calcul de la prime :

Âge

L'âge est un facteur déterminant, notamment en assurance auto et santé. Les jeunes conducteurs paient généralement des primes plus élevées en raison de leur manque d'expérience. À l'inverse, les seniors peuvent bénéficier de tarifs préférentiels en assurance vie.

Sexe

Bien que la discrimination tarifaire basée sur le sexe soit interdite depuis 2012 dans l'Union européenne, des différences subsistent indirectement. Par exemple, les femmes ont tendance à avoir moins d'accidents graves en voiture, ce qui peut se refléter dans leur bonus-malus.

Profession

Certaines professions sont considérées comme plus risquées que d'autres. Un commercial parcourant de longues distances en voiture aura une prime d'assurance auto plus élevée qu'un employé de bureau. De même, les métiers à risque (BTP, industrie) peuvent impacter les tarifs en assurance prévoyance.

Localisation géographique

Le lieu de résidence de l'assuré joue un rôle non négligeable dans le calcul de la prime. Les assureurs tiennent compte de plusieurs facteurs liés à la localisation :

- Taux de criminalité et de sinistralité de la zone

- Risques naturels (inondations, séismes, tempêtes)

- Densité de population et trafic routier

- Coût moyen des réparations dans la région

Ainsi, un assuré vivant dans une grande ville paiera généralement plus cher son assurance auto ou habitation qu'un habitant d'une zone rurale, en raison d'un risque accru de vol, vandalisme ou accident.

Historique de l'assuré

Le passé de l'assuré est scruté à la loupe par les compagnies d'assurance. Un historique de sinistres fréquents ou coûteux entraînera une hausse de la prime. À l'inverse, un bon dossier sans incident peut donner droit à des réductions. Le système de bonus-malus en assurance auto illustre parfaitement cette logique : chaque année sans accident responsable fait baisser la prime, tandis que les sinistres la font augmenter.

Le calcul des primes d'assurance résulte d'un savant dosage entre tous ces facteurs. Les assureurs utilisent des algorithmes complexes pour pondérer chaque élément et aboutir à un tarif personnalisé. Cette approche sur-mesure permet d'adapter au mieux la prime au profil de risque spécifique de chaque assuré.

Méthodes de calcul des primes techniques et commerciales

Le calcul des primes d'assurance repose sur des méthodes complexes combinant analyses statistiques et ajustements commerciaux. Les assureurs doivent évaluer précisément les risques tout en proposant des tarifs compétitifs. Examinons en détail les principales étapes et techniques utilisées pour déterminer le montant des primes techniques et commerciales.

Calcul de la prime pure

La prime pure, ou prime technique, constitue la base du calcul. Elle représente le coût moyen des sinistres attendus pour un risque donné. Son évaluation s'appuie sur l'analyse statistique des données historiques de sinistralité :

- Fréquence des sinistres : nombre moyen de sinistres par an pour 100 contrats

- Coût moyen des sinistres : montant moyen des indemnisations versées

La prime pure est obtenue en multipliant ces deux facteurs :

Prime pure = Fréquence x Coût moyen

Par exemple, pour une assurance habitation :

| Données | Valeur |

|---|---|

| Fréquence | 5 sinistres / 100 contrats / an |

| Coût moyen | 2 000 € |

| Prime pure | 5% x 2 000 € = 100 € |

Prise en compte des sinistres graves

Les assureurs distinguent généralement les sinistres normaux des sinistres graves, dont le coût dépasse un certain seuil. Pour ces derniers, une prime additionnelle est calculée :

Prime sinistres graves = Fréquence graves x Coût moyen graves

Exemple avec un seuil à 50 000 € :

| Données | Valeur |

|---|---|

| Fréquence graves | 0,1% |

| Coût moyen graves | 100 000 € |

| Prime sinistres graves | 0,1% x 100 000 € = 100 € |

La prime pure totale sera donc de 200 € (100 € + 100 €).

Ajout des chargements

À la prime pure s'ajoutent divers chargements :

- Chargement de sécurité : marge pour couvrir les fluctuations de sinistralité (10-20% de la prime pure)

- Frais de gestion : coûts administratifs, commissions, etc. (20-30%)

- Marge bénéficiaire (5-10%)

Reprenons notre exemple avec ces chargements :

| Composante | Montant |

|---|---|

| Prime pure | 200 € |

| Chargement de sécurité (15%) | 30 € |

| Frais de gestion (25%) | 50 € |

| Marge (7%) | 14 € |

| Prime commerciale HT | 294 € |

Application des taxes

Enfin, les taxes sont appliquées à la prime commerciale. En France, le taux de taxe sur les conventions d'assurance (TCA) varie selon le type de contrat. Pour l'assurance habitation, il est de 9% :

Prime TTC = Prime commerciale HT x (1 + Taux TCA)

= 294 € x 1,09 = 320,46 €

Ajustements commerciaux

La prime technique ainsi calculée peut être ajustée pour des raisons commerciales :

- Politique tarifaire : positionnement par rapport à la concurrence

- Remises commerciales : offres promotionnelles, fidélité

- Segmentation fine : ajustement selon le profil précis de l'assuré

Ces ajustements peuvent modifier significativement la prime finale. Par exemple, une remise de 10% pour les nouveaux clients réduirait la prime à 288,41 €.

Exemple complet de calcul

Voici un récapitulatif du calcul complet pour notre exemple d'assurance habitation :

| Étape | Calcul | Montant |

|---|---|---|

| Prime pure (sinistres normaux) | 5% x 2 000 € | 100 € |

| Prime pure (sinistres graves) | 0,1% x 100 000 € | 100 € |

| Prime pure totale | 100 € + 100 € | 200 € |

| Chargements | 15% + 25% + 7% | 94 € |

| Prime commerciale HT | 200 € + 94 € | 294 € |

| Taxes (TCA 9%) | 294 € x 9% | 26,46 € |

| Prime TTC | 294 € + 26,46 € | 320,46 € |

| Remise commerciale (10%) | 320,46 € x 10% | -32,05 € |

| Prime finale | 320,46 € - 32,05 € | 288,41 € |

Ce processus de calcul illustre la complexité de la tarification en assurance, qui doit concilier rigueur actuarielle et considérations commerciales pour proposer des primes à la fois équitables et compétitives.

Stratégies pour obtenir des primes d’assurance plus basses

Les entreprises et les particuliers disposent de plusieurs leviers pour réduire leurs primes d'assurance. En adoptant une approche proactive de gestion des risques, il est possible d'obtenir des tarifs plus avantageux et une meilleure stabilité des cotisations dans le temps. Voici un aperçu des principales stratégies à mettre en œuvre pour optimiser ses contrats d'assurance.

Mise en place de mesures préventives

La prévention des sinistres constitue le pilier central d'une politique de réduction des primes. Les assureurs valorisent fortement les efforts déployés par leurs clients pour limiter la survenance et l'impact des incidents. Concrètement, cela peut se traduire par :

- L'utilisation de matériaux résistants au feu dans la construction et l'aménagement des locaux

- L'installation de systèmes de détection incendie et de gicleurs automatiques

- La mise en place de dispositifs anti-intrusion performants (alarmes, vidéosurveillance)

- L'amélioration de l'ergonomie des postes de travail pour réduire les accidents

- Le renforcement des procédures de sécurité et la formation régulière du personnel

Ces investissements, même s'ils représentent un coût initial, permettent généralement de réaliser des économies substantielles sur les primes à moyen terme. Par exemple, l'installation d'un système de gicleurs peut entraîner une réduction allant jusqu'à 65% de la prime incendie pour un bâtiment industriel.

Optimisation de la gestion des risques

Au-delà des mesures matérielles, les assureurs sont sensibles à la qualité globale de la gestion des risques au sein de l'organisation. Les entreprises peuvent ainsi valoriser :

- La mise en place d'une cartographie détaillée des risques

- L'élaboration de plans de continuité d'activité

- La réalisation d'audits de sécurité réguliers

- Le suivi d'indicateurs de performance en matière de prévention

Ces démarches démontrent une maturité dans l'appréhension des risques, ce qui rassure les assureurs et peut se traduire par des conditions tarifaires plus favorables. Certains contrats prévoient même des clauses de bonus/malus basées sur l'évolution de ces indicateurs.

Choix judicieux des garanties et franchises

L'optimisation du contrat lui-même constitue un autre levier d'action. Il convient notamment de :

- Ajuster les plafonds de garantie au plus près des besoins réels

- Opter pour des franchises plus élevées en contrepartie de primes réduites

- Regrouper plusieurs polices au sein d'un contrat multirisque

- Négocier des clauses de participation aux bénéfices

Par exemple, le passage d'une franchise de 1 000 € à 5 000 € sur un contrat dommages peut entraîner une baisse de prime de l'ordre de 15 à 20%. Il faut toutefois veiller à conserver un niveau de protection suffisant et adapté à sa capacité financière.

Valorisation de l'historique de sinistralité

Un bon historique de sinistralité constitue un atout majeur dans la négociation des primes. Les entreprises ayant peu ou pas de sinistres sur plusieurs années consécutives peuvent prétendre à des réductions significatives. Il est donc crucial de :

- Tenir un registre précis des incidents, même mineurs

- Analyser systématiquement les causes des sinistres pour éviter leur récurrence

- Mettre en avant les actions correctives mises en œuvre suite aux sinistres

Certains assureurs proposent des systèmes de bonus pouvant aller jusqu'à 50% de réduction pour les clients n'ayant déclaré aucun sinistre sur une période de 5 ans.

Recours à un courtier spécialisé

Enfin, faire appel à un courtier expert du secteur d'activité peut s'avérer judicieux pour obtenir les meilleures conditions. Le courtier pourra notamment :

- Mettre en concurrence plusieurs assureurs

- Négocier des clauses sur-mesure adaptées à l'activité

- Conseiller sur les meilleures pratiques de prévention

- Accompagner dans la constitution des dossiers de sinistres

Selon une étude de la Fédération Française de l'Assurance, le recours à un courtier permet en moyenne une économie de 12% sur les primes pour les PME.

En combinant ces différentes approches, il est possible d'obtenir des réductions substantielles sur ses primes d'assurance, tout en bénéficiant d'une couverture optimale. La clé réside dans une démarche proactive et continue d'amélioration de la maîtrise des risques.

L'essentiel à retenir sur le calcul des primes d'assurance

Le calcul des primes d'assurance continuera d'évoluer avec l'avancée des technologies. L'utilisation croissante du big data et de l'intelligence artificielle pourrait permettre une tarification plus personnalisée et précise. Les assureurs devront s'adapter aux nouveaux risques émergents tout en maintenant un équilibre entre rentabilité et accessibilité des primes.

Questions en rapport avec le sujet

Comment sont calculées les primes d'assurance ?

Comment sont calculées les primes ? Les primes d'assurance sont définies par la probabilité que l'assuré subisse une perte ou un impondérable en fonction de caractéristiques de risques spécifiques considérées comme des indicateurs de pertes potentielles.

Quels sont les éléments qui constituent la prime d'assurance ?

La prime pure. Elle correspond au montant du sinistre moyen auquel devra faire face l'assureur pour le risque. Les frais d'acquisition ou de commercialisation. Les frais de gestion. Les charges financières. Les taxes.

Comment calcule-t-on l'indemnité en assurance ?

L'indemnisation sera basée sur le coût des réparations. Si le coût des réparations n'est pas plus élevé que la différence entre la valeur réelle du véhicule avant l'accident et la valeur de l'épave, l'indemnisation est calculée sur base des frais de réparation.

Comment se décompose une prime d'assurance ?

La prime se compose de trois parties: la partie risque, la partie frais et la partie bénéfice. La prime est en principe due pour une période d'assurance entière (12 mois), même si d'autres modalités de paiement, p. ex. paiement mensuel, prime unique, sont possibles.